Ежемесячные отчисления в государственный пенсионный фонд Украины не гарантируют безбедную пенсию при достижении пенсионного возраста. Все еще большое количество работающего населения получает зарплату в конверте. С каждым годом растет количество людей, работающих за границей. Что делать украинцам? Как позаботиться о беспечной старости?

В первую очередь надо осознать, что кроме себя самого за вас никто не создаст капитал для пенсии. Чем раньше вы начнете самостоятельно формировать свою пенсию, тем лучше.

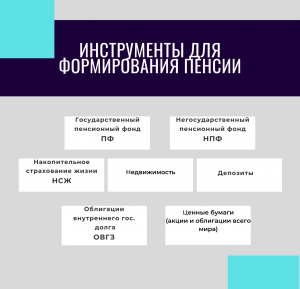

Рассмотрим варианты по формированию пенсионных накоплений доступные в Украине.

1. Государственный Пенсионный фонд. Плюсы: автоматизированные отчисления, гарантии гос-ва, индексация. Минусы: низкий размер пенсионных выплат, отсутствие возможности наследования, обязательное наличие страхового стажа не менее 15лет.

2. Негосударственный пенсионный фонд (НПФ). Плюсы: возможность самостоятельно регулировать сумму накоплений, можно в любой момент выйти из фонда, налоговая льгота в части возмещения НДФЛ, возможность обеспечить себе желаемый размер пенсии. Минусы: 60% пенсии, полученной из НПФ облагается НДФЛ и военным сбором, нет гарантий государства, высокие комиссии.

3. Накопительное страхование жизни (НСЖ). Плюсы: возможность самостоятельно выбирать сумму ежемесячных отчислений, кроме накопления одновременно страхуешься на случай смерти, налоговая льгота в части возмещения НДФЛ. Минусы: досрочный разрыв договора на протяжении первых 5-ти—6-ти лет ведет к потере части накопленной суммы, нет гарантий государства, доход, полученный по окончанию действия договора облагается НДФЛ и военным сбором.

4. Недвижимость. Плюсы: осязаемость, надежность, простота, возможность получать доход от сдачи в аренду. Минусы: высокий порог входа, невозможно высвободить деньги частично, продажа занимает длительный период времени, затраты на содержание.

5. Депозит. Плюсы: простота оформления, высокая ликвидность, гарантии государства на сумму до 200 тыс. грн., заранее известный доход. Минусы: процентный доход облагается НДФЛ и военным сбором, уменьшение процентных ставок в последние годы, доходности не обгоняют инфляцию.

6. Облигации внутреннего государственного займа (ОВГЗ). Плюсы: отсутствие налогов на купонный доход, 100% гарантия государства, процентные ставки выше чем по депозитам. Минусы: высокие пороги входа.

7. Ценные бумаги (акции и облигации всего мира): Плюсы: возможность получения доходностей выше инфляции, диверсификация по валютам, географии, классам активов, возможность хранить активы за пределами Украины. Минусы: для покупки необходимы знания, колебания цен на активы.

Выводы: идеального инструмента для формирования пенсии не существует. Для наиболее безопасного и эффективного создания капитала для пенсии необходимо не концентрироваться на одном способе формирования пенсии, а составлять свой пенсионный портфель из нескольких финансовых инструментов. Диверсификация портфеля – это эффективный способ управления рисками.

С каждым годом в Украине появляется все больше предложений по вложению денег для пенсионных накоплений. Нашим клиентам в iplan.ua мы помогаем разобраться во всех финансовых продуктах, представленных на рынке, подбираем наиболее комфортные и выгодные, финансовые инструменты. Записаться на бесплатную консультацию можно по ссылке http://surl.li/rgpu

Ознакомиться с нашими услугами можно на сайте https://www.iplan.ua

Наш социальный проект для повышения финансовой грамотности украинцев «Семейный бюджет» https://simeinyi-budzhet.ua/

Youtube: Канал Семейный бюджет https://www.youtube.com/c/FamilybudgetUa/

Мы в соцсетях:

Youtube: Канал Семейный бюджет https://www.youtube.com/c/FamilybudgetUa/

Instagram: https://www.instagram.com/iplan.ua/

Facebook: https://www.facebook.com/iPlan.online

Telegram: https://www.t.me/iplanua