Недавно знайома запитала, чому я не продовжив вести блог Перший Мільйон Найважчий з новою ціллю мільйон доларів. Я здивувався.

По перше ціль “перший мільйон” це PR, наразі ті гроші більшою мірою пішли на покупку комфортного житла для родини. Справжні життєві фінансові цілі родини звучать “житло”, “здоров’я і медицина”, “фонд освіти дитини”…

По друге, вже почавши працювати з iPlan клієнтами я переконався, що часто мільйону доларів і не потрібно, якщо планувати жити в України.

Однак мені видається, що читачам Сімейного Бюджету буде супер корисно зробити вправу, яку рекомендуємо в iPlan робити поквартально.

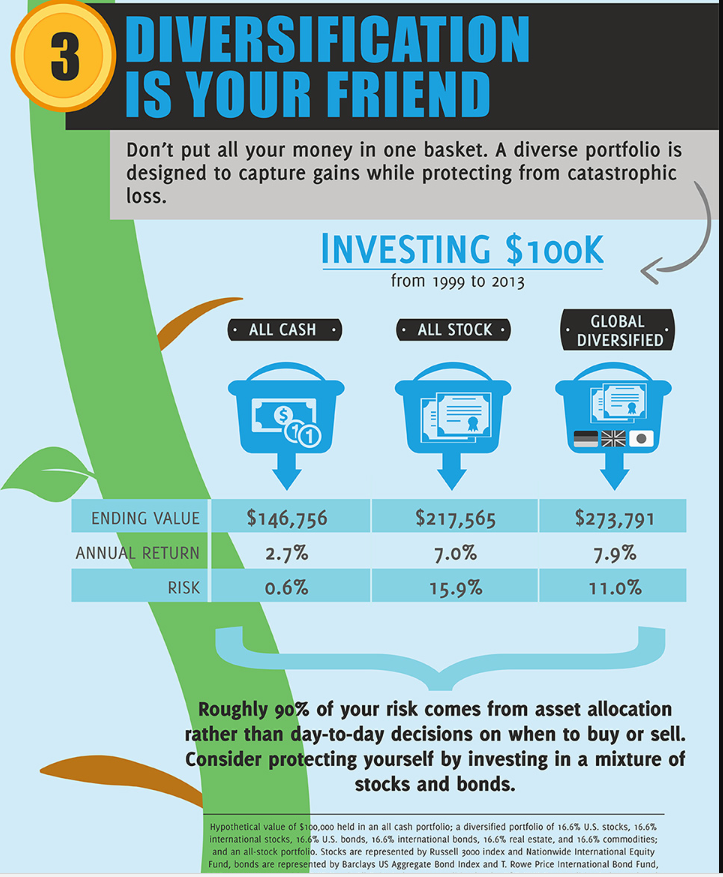

Клієнти люди як і всі ми, тому по факту хтось робить раз на півроку, хтось на рік. Але ж роблять! Бо одна з ключових ролей фінансового радника – аналіз портфелю і диверсифікація інвестицій. Диверсифікація інвестицій – це я так доречі креативно перекладаю Asset allocation.

Отже вам знадобиться проста табличка Капітал (диверсифікація інвестицій). Я виступаю по всій Україні, і розповідаю що на певному етапі ця табличка найважливіша, а записи бюджету можна і нерегулярно робити.

Ні, класного софта я не зайшов. Ви вільні скористатися моїм автоматизованим гугл шаблоном , де я поставив ілюстративні цифри і графіки

Отже диверсифікація інвестицій має бути щонайменше в трьох напрямках:

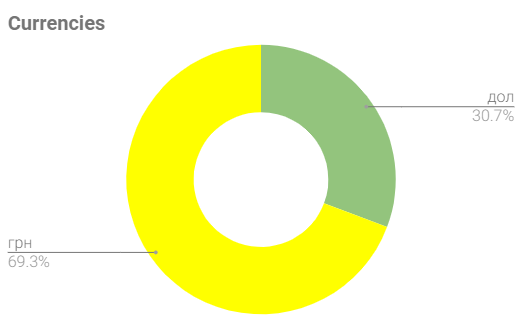

Валюта: про гривню і курс ви самі знаєте. Все в доларі теж дивно, борг США вже більше за їх ВВП, що було лише раз в історії в післявоєнні роки.

Валюта інвестиції повинна залежати від валюти фінансової цілі. Наприклад, на вищу освіту дитини в Польщі сформуйте портфель в євро, у Великобританії або США, у фунті або доларі відповідно.

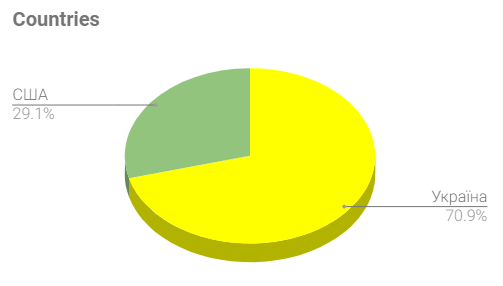

Країна: прийде Вона і в Україні все буде на шару для населення (газ, транспорт і т.д). Але хтось же має за все заплатити! Куркулі-інвестори?

Клас активів: найважче, бо багато вибору.

Все в депозити – погано, бо ж в кращому випадку покриють інфляцію.

Все в нерухомість – сумнівна дохідність. Плюс ризик ДНР чи іншого форс мажору.

Все в бізнес в Україні – пан або пропав. Гігантський ризик.

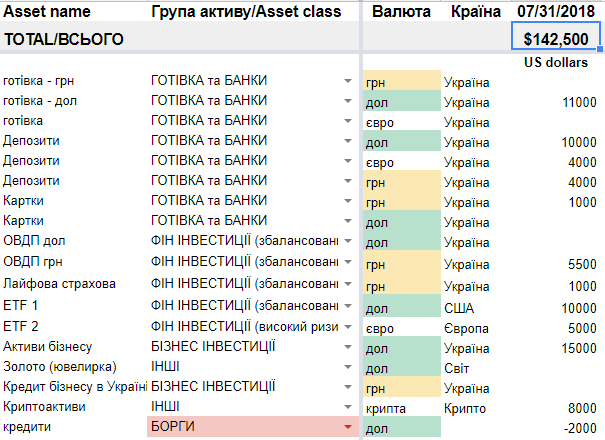

Ось приклад як я аналізую наші сімейні активи на кінець кварталу:

Висновок:

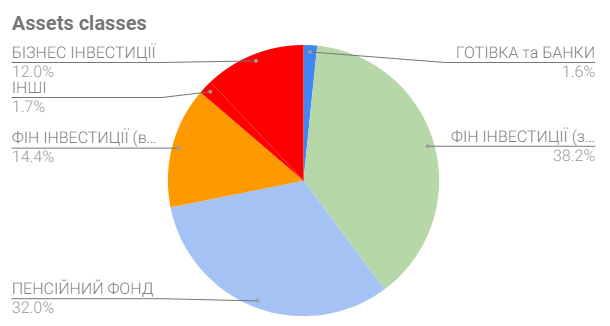

Забагато ОВДП (збалансований ризик), наступну інвестицію запланувати на малий бізнес!

Фін інвестиції (високий ризик) – це історично Мотор Січ. Їх зараз і не продаси.

В Пенсійному Фонді гроші в IB, Exante, НПФ, лайфова. Потрібно окремо виділити гроші на освіту Ярослава і перенести їх в фін інвестиції з вищим ризиком.

Не вистачає нерухомості, замалий портфель.

Висновок:

Все зрозуміло, явно нездоровий перекос в грн. ОВДП було гарним рішенням в кінці минулого року, але як і всі порядні інвестори в серпні частково вийду з ОВДП в грн на користь ОВДП в дол.

Не вистачає євро, замалий портфель.

Висновок:

Довгострокова стратегія для іноземних інвестицій сформована: 255 бонди (в основному США і ЄС), 25% – S&P 500, 25% – Китай, 25% – Індія. Почав з бондів, і треба збільшувати частку іноземних активів.

Скільки має бути в українські активи – це дискусійне питання. Приходьте на Kyiv Invest Meetup, послухаємо різні думки на цю тему.

Крипти немає, але думаю про це як аналог золота в портфелі.

Оновлювати таку табличку, міркувати, обговорювати з дружиною займає 1-3 години на квартал. Впевнений що ви справитесь)))

Відеогляд статті, або ще раз про важливе: