Як планувати та вести сімейний бюджет?

Далі ви можете прочитати уривок з моєї книги “Любов та Бюджет. Домашні Фінанси для Сімейних Пар на Шляху до Фінансової свободи”.

А ось безкоштовні шаблони, якими можна скористатися одразу після прочитання статті

Сімейний Бюджет як планувати – шаблон і таблиця на місяць (план-факт)

Сімейний Бюджет приклад і таблиця на місяць та на рік (шаблон) + графіки

Сімейний Бюджет – Капітал (Активи та Пасиви)

На семінарах, присвячених веденню сімейного бюджету, ми розглядаємо п‘ять основних способів:

- Простий (народна назва «для чайників»)

- Класичний

- Експерт

- Не парюсь

- Мільйонер

Тут ми детально розглянемо перші два способи вести сімейний бюджет. Навіть якщо ви вже ведете записи, впевений що ви почерпнете щось нове.

ПРОСТИЙ СПОСІБ ВЕСТИ СІМЕЙНИЙ БЮДЖЕТ

Дорога в тисячу миль починається з першого кроку, а ваша подорож до фінансової свободи з простого записування щомісячних витрат.

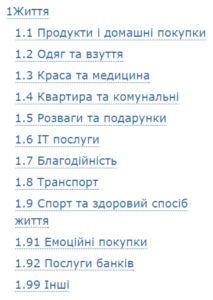

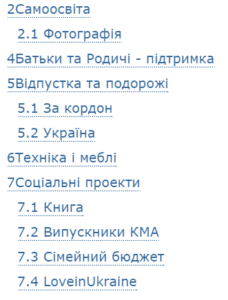

Перед початком записів ви визначаєте для себе 10-12 категорій витрат, в розрізі яких по закінченню місяця сформуєте звіт. Не створюйте занадто багато категорій і підкатегорій! Ви прийдете до цього в процесі, якщо вам дійсно це потрібно. Більше того, структура вашого бюджету буде адаптовуватись до вашої життєвої ситуації і корегуватись не один раз. Ось наприклад як виглядає структура витрат мого сімейного бюджету після багатьох років досвіду:

Категорія «Життя» – це щомісячні витрати, які досить важко скоротити при потребі (англійською – “needs”). Сума по цій категорії є прожитковим мінімумом нашої сім‘ї, який корелює з рівнем щастя про який йшлося в першій главі. Аналізуючи динаміку першої категорії, можна зрозуміти як змінюється стиль життя, бюджетувати окремі статті витрат на місяць та робити висновки. Категорії Самоосвіта, Батьки та Родичі, Відпустка та подорожі, Техніка та меблі, Соціальні проекти це епізодичні і часом значні витрати (аглійською – “wants”).

На семінарах завжди знаходиться кілька людей, які хоч і прагнуть фінансової незалежності, але один раз почавши закинули сімейний бюджет. Є кілька лайфхаків, які домопожуть вам не тільки розпочати сімейний бюджет, а й продовжувати його.

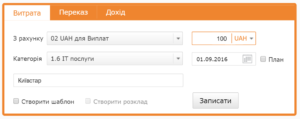

Записати витрату можна з допомогою ось такої простої дії в рамках 5-7 секунд:

90% готівкових витрат я вношу на смартфоні. Це потрібно ввести у форму звички, на одному рівні із чисткою зубів та вмиванням рук. В мене небагато готівкових трат, тому я стараюсь записувати протягом 15 хвилин після покупки, заповнюючи паузи. (метро, ліфт, черга, чай/кава). Знаю, що іншим людям зручніше зробити це раз на день, ввечері.

Витрати з карток обовязково рознесіть раз на тиждень. Додайте собі нагадування на телефоні, якщо забуваєте. З врахуванням автоматизації в HomeMoney і моїх численних оплат карткою записи займають близько 15-20 хвилин в тиждень.

Дозвольте собі бути не ідеальними. Хтось пише всі копійки, але більшість вводить поріг для запису разової транзакції. В мене він росте разом з інфляцією і зараз вже становить 20 грн.

Психологи кажуть що для формування звички потрібно мінімум 21 день повторень. В домашніх фінансах потрібно трішки більше. Тільки після повного місяця записів і додаткової вправи аналізу результатів ви отримаєте перші плоди від своєї активності. Як вже йшлося в цій книзі, проста наявність записів вже допомагає економити 5-10% порівняно з їх відсутністю.

Сімейний фінансовий фітнес: Порахуйте, скільки від ваших щомісячних витрат становить 7%. Якщо завдяки бюджету ви заощадите цю суму і щомісячно почнете інвестувати під 18% річних в гривні, то скільки накопиться через 5 років?

Скорочення витрат відбувається за рахунок зменшення емоційності витрат та зростання самоконтролю і дисципліни. Іноді люди відкривають, що насправді на окрему статтю (одяг, бензин і т.д) йде набагато більше, ніж було по відчуттям, тому відбувається корекція поведінки. Додам також, що хороша система обліку дозволяє будувати графіки і діаграми, де наочно можна побачити повну картинку витрат своєї сім‘ї.

Гарні питання, які можна собі задати після трьох місяців ведення сімейного бюджету:

- Чому ми витрачаємо стільки на категорію Х? Чи можна витрачати менше?

- Чи не варто обмежити категорію У як % від всіх наших витрат?

- Які витрати видаються непотрібними?

- Що нам дасть спосіб економії А (брати ланч на роботу, пити каву в офісі, кілька днів в тиждень їздити на громадському транспорті, ходити в кафе тільки в акційні дні…)? Чи воно того варте??

Переходимо до питань які найчастіше задають мені.

Я іноді забуваю вносити витрати, як мені себе проконтролювати, що я все внесла (вніс)? Як мені себе перевіряти?

На жаль автоматичного контролю при простому способі ведення сімейного бюджету немає, тобто можливо щось не буде внесено. Найкраще, що можна зробити, це додати щоденне нагадування про внесення витрат на телефоні.

Чи можете порекомендувати % і оптимальну структуру витрат?

Універсальної структури сімейного бюджету не існує, оскільки впливають безліч факторів (місце життя, наявність і кількість дітей, цілі…). Є рекомендовані % по заощадженням.

Як враховувати виплати по боргам?

Створіть категорію Борги з двома підкатегоріями: Виплата тіла кредиту та Виплата відсотків.

Як враховувати заощадження?

У простому способі ви просто пишете та аналізуєте витрати. Якщо у вас почнуть збільшуватися заощадження, це чудово, значить сімейний бюджет вам допомагає!

Чи можу я почати сімейний бюджет в табличці, щоб не витрачати час на вибір та реєстрацію в системі обліку ІТ системи. А якщо мені все підходить, то за кілька місяців перейти в онлайн?

На мою думку краще одразу використовувати програму, реєстрація і налаштування займе до півгодини. Витрати часу на перенос даних з таблички будуть потім набагато більшими.

Я приватний підприємець, як можна поєднати сімейний бюджет та бізнесові записи?

Я категорично не рекомендую змішувати! Ведіть два окремі аккаунти. По-перше, щоб не створювати хаос в категоріях і аналітиці. І головне, ви завжди чітко знаєте скільки ви заробляєте в бізнесі.

Я спробувала вести сімейний бюджет і це не моє, що мені робити?

Я визнаю, що є така категорія людей. Можливо вам підійдуть способи «Не парюсь» чи «Мільйонер», про які ми поговоримо пізніше.

Сімейний фінансовий фітнес: На основі статистики за квартал оберіть статтю витрат, яка вам обом видається непропорційно великою. Чи потрібно її скоротити? Які конкретні дії в наступному кварталі ви зробите, щоб її зменшити?

Як ви мабуть помітили з питань, простий спосіб вести сімейний бюджет дуже обмежений. Не можна себе перевірити, не видно фінансового стану сім‘ї, особливо заощаджень. Тому далі ми додамо нові елементи у ведення записів.

КЛАСИЧНИЙ СПОСІБ ВЕСТИ СІМЕЙНИЙ БЮДЖЕТ

Більшість сімей швидко переходять чи одразу розпочинають з класичного способу, де до обліку витрат додаються доходи. Оскільки записів по доходам в найгіршому випадку один в місяць, а в середньому декілька, то додати надходження легко.

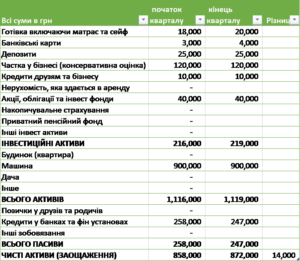

Крім того хоча раз в квартал рекомендовано порахувати свої чисті активи по всім рахункам і порівняти різницю з сумою на кінець попереднього кварталу.

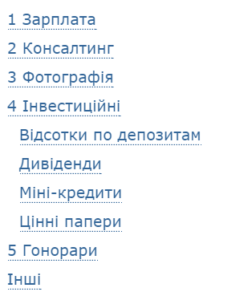

Категорії доходів ви знову ж таки адаптуєте під себе. Ось наприклад як різноманітно виглядає структура доходів нашої сім‘ї:

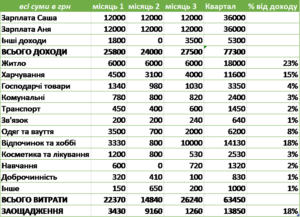

З елементом доходів ви отримуєте табличку, яку в світі бізнесу називають «Кеш флоу». Різницю між доходами і витратами в корпораціях називають “Чистий прибуток”, а в домашніх фінансах «Заощадження». Поглянемо на приклад Саши та Ані:

Скільки варто відкладати щомісяця у відсотках від доходу? Майже усі фінансові радники сходяться що 10% це досяжний показник для будь-якої сім‘ї. Далі все залежить від цілей і наявності пасивних доходів. Якщо Саша і Аня захочуть придбати квартиру в Києві, їм потрібно заощаджувати в кілька разів більше. Наприклад збільшити свої доходи, тримаючи витрати на тому ж рівні.

Зверніть увагу, завдяки сімейному бюджету стало можливо оцінити час до будь-якої цілі за формулою: вартість покупки/середні місячні заощадження = кількість місяців.

Тепер згадаємо про другий доданий елемент класичного способу, чисті активи. Саша і Аня порівняли активи на початок та кінець кварталу.

Чисті активи збільшились на 14 000. Власне Активи збільшились на 3 000, а ще на 11 000 було погашено боргів. Це відбулось за рахунок заощаджень за квартал 13850. В ідеалі ці цифри мають повністю співпадати. Але десь було допущено помилку величиною 150 (14000 – 13850) грн. Та оскільки сума незначна, нею можна знехтувати.

Похибка частіше буває в кеш флоу, а чисті активи завжди є більш надійною цифрою. Також потрібно врахувати, що в чистих активах є транзакції, які не входять в фінансовий результат. Наприклад погашення зобовязань, продаж та переоцінка активів. Якщо у вас багато транзакцій поза доходами та витратами, то варто переходити на рівень Експерт, про який йтиметься далі.

В прикладі з способу класичний чи не варто виплати по кредиту зробити категорію витрат?

З точки зору фінансової науки це некоректне рішення, оскільки виплата по кредиту є зменшенням зобов’язанння. Але у світі домашніх фінансів немає жорских стандартів обліку, і дійсно деякі пари так роблять для зручності.

Писати коли я отримала(в) зарплату чи останнім днем місяця?

Якщо ви не розбираєтесь в різниці між методом нарахувань та касовим методом, то максимально спрощуйте. Тобто робіть всі записи тільки по факту надходження або сплати коштів.

В якій валюті вести записи сімейного бюджету?

Починають вести в гривні. На певному етапі шляху до фінансової свободи є сенс переходити в тверду валюту. Ймовірно на той час класичний облік витрат і доходів втратить свою значимість на користь інвестиційного менеджменту.

Якщо я інвестую гроші в власну освіту, чи варто врахувати це як актив, а не витрату?

Один мій друг каже, що до 35 потрібно інвестувати в себе, а потім в матеріальні речі. З точки зору економіки завдяки новим знанням і навичкам ваша кар‘єра буде розвиватися краще і ймовірно ви отримаєте більше доходу. Тобто освіта ваш нематеріальний актив. Однак для спрощення в домашніх фінансах не прийнято вести облік нематеріальних активів, тобто порада все таки списати освіту у витрати.

Сімейний фінансовий фітнес: Візьміть 5-6 фінансових цілей сім‘ї, і порахуйте скільки до них залишилось місяців при рівні середньомісячних заощаджень, як у останньому кварталі. Чи вам комфортно з отриманими термінами? Що ви можете змінити найближчого року, щоб досягнути цілей швидше?

Уривок з книги “Любов та Бюджет. Домашні Фінанси для сімейних пар на шляху до фінансової свободи”

UPDATE 2018 з фейсбук посту Данило Голота

Я один з тих дивних людей, які рахують всі доходи і витрати.

В мене для цього два інструменти:

1. Додаток, в якому я фіксую витрати через 5 секунд після того, як їх роблю. Я це довів до автоматизму. Швидко заходжу, друкую цифру, вибираю категорію, і воно фіксується.

2. Таблиця, в якій я зводжу доходи і витрати. Скрін шаблона таблиці перед вами. І цей пост про неї.

Пост для задротів. Є люди які змушують себе навчитись записувати витрати, прочитавши про це в якійсь розумній книжці про успєшний успєх, але для них це постійні страждання. Не робіть це з собою. Якщо це приносить вам дискомфорт – забийте. Якщо ви як я, і швидко такі звички переймаєте – можете прочитати. Або ні. Як самі вирішите.

Оригінал таблиці я взяв десь на сайті Тінькофф Журналу, тому всі авторські права і інші штуки належать тому, хто це придумав і опублікував в статтю. Я не претендую на авторство, я просто переробив оригінал таблиці під себе.

Принцип простий як двері.

Зліва доходи, справа витрати.

В доходах колонка для категорії (зліва) і для цифри (справа). Цифри знизу сумуються.

В витратах три колонки: категорія, планові витрати, реальні витрати. В мене кожен місяць зверху одні й ті самі категорії (квартира, комуналка, транспорт, поїздки etc). Під ними – характерні для цього місяця одноразові витрати (річна підписка на додаток Day One, коробка книжок з амазона, фікус, 50 попригунчиків).

Планові витрати я заповняю на початку місяця. Реальні підбиваю в кінці. Так я бачу наскільки я помиляюсь в своїх розрахунках витрат, і можу корегувати цифри на наступний місяць. Тобто, якщо я планую витратити на продукти 3000 грн, а виходить 6000 грн, то я або купував щось дуже лакшері, або в мене проблеми з плануванням, і на наступний місяць планову цифру треба збільшити.

В рядку “Прибуток” різниця між тим, що ви заробляєте і тим, що витрачаєте. Це головне місце куди треба дивитись, бо на моменті планування ви побачите, чи йдете ви в мінус в цьому місяці. Відповідно до цього можна робити висновок про те, чи потрібно напружити булки, щоб заробити більше.

Також під доходом рахуються накопичення, якщо (я сподіваюсь) ви їх робите. Щоб вони рахувались, треба забити відсоток від доходу в відповідну клітинку, і формула буде віднімати ці гроші від доходу, і рахувати накопичення за місяць і за рік.

Справа від цих двох блоків – ще одна таблиця, куди я вписую дати, в які я буду щось заробляти. Так я можу планувати витрати на конкретні дні місяця.

Все просто.

Можливо є трохи більш зручні і юзер-френдлі способи, але цей мені найбільш звичний. Якщо маєте кращі – діліться.

Лінк на таблицю: http://bit.ly/2O5TPYR

Робіть собі копію в драйв, і використовуйте.